“A multipropriedade tem sido a grande alavanca do turismo e hotelaria no Brasil nos últimos 15 anos”, afirma Caio Calfat, o presidente da ADIT Brasil (Associação para Desenvolvimento Imobiliário e Turístico do Brasil), comentando o crescimento do mercado, apontado pela pesquisa Cenário de Desenvolvimento de Multipropriedades no Brasil 2023, elaborado pela Caio Calfat Real Estate Consulting, mesmo com os gargalos enfrentados, como distratos e inadimplência e questões envolvendo alguns players e fundos de investimentos imobiliários (FIIs).

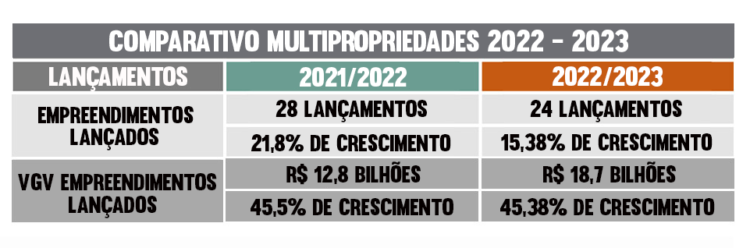

De fato, a multipropriedade em 2023 segue sua curva de crescimento dos últimos anos, o estudo, que será apresentado em sua totalidade durante o ADIT Share 2023, nos dias 17 e 18 de maio, na Costa do Sauípe, na Bahia, apontou que o mercado atingiu um VGV Total (Valor Geral de Vendas) de R$ 59,9 bilhões e 180 empreendimentos lançados (em pré-lançamento, construção ou operação). Comparando com os resultados do estudo de 2022, o VGV total cresceu 45,38% e o número de empreendimentos teve um aumento de 15,38%.

O recorte da pesquisa foi e abril de 2022 até março de 2023, contando 22 empresas do mercado de multipropriedade. O estudo indicou que há empreendimentos em 81 cidades e 19 estados do Brasil.

Um dos fatores apontados para essa diferença de crescimento entre VGV e empreendimentos lançados, que já havia sido verificado no estudo divulgado em 2022, é a inflação do período, que deixou os custos das obras mais alto e mais lançamentos de resorts de alto padrão e luxo, que elevam o preço médio do metro quadrado da multipropriedade.

“Tivemos a confirmação de que as novidades do relatório de 2022 não foram pontos isolados, mas mostram um outro perfil de mercado, tais como: a ampliação e diversificação da idade e perfil do comprador e a oferta de empreendimentos para faixas mais altas de renda, acima do público de até 10/12 salários mínimos”, explica Alexandre Mota, diretor da Caio Calfat Real Estate Consulting.

Para o presidente da ADIT Brasil, as questões com os FIIs e empresas que não conseguiram honrar os pagamentos dos Créditos de Recebíveis Imobiliários (CRI) são isoladas e particulares de cada empresa, não refletindo o mercado. “Partimos de quase nenhum empreendimento há 15 anos para 180 empreendimentos hoje. Estamos falando de centenas de empresas atuando neste segmento, desde incorporadoras imobiliárias, administradoras hoteleiras, consultorias, advogados, arquitetos, construtores, comercializadores. O mercado é muito maior do que essas empresas que estão tendo problemas de gestão”.

Porém, Caio Calfat não nega que há gargalos que precisam ser resolvidos no mercado. “Ainda temos muito para superar, e é por isso que nos reunimos em torno das entidades, criamos grupos de trabalhos, desenvolvemos o Manual de Melhores Práticas, para atacar os problemas do setor. E vamos encontrando soluções para as questões que vão surgindo, mas que não comprometem o mercado como um todo”.

Nova metodologia

A grande novidade da pesquisa foi uma nova metodologia empregada para o estudo do mercado, separando oferta total de empreendimentos (com 180) e oferta corrente (com 104). De acordo com a pesquisa, os dados da oferta corrente contêm empreendimentos prontos como menos de cinco anos de operação; e/ou empreendimentos em qualquer status com vendas inferiores a 95% do total da oferta. “A oferta corrente é uma forma de manter os dados divulgados atuais e comparáveis. Os empreendimentos entregues possuem dados de mercado secundário. O mercado imobiliário em geral adota essa metodologia”, explica Alexandre Mota.

Dentro deste recorte de “oferta corrente”, há 104 empreendimentos, um VGV potencial de R$ 47,1 bilhões, 25.335 unidades habitacionais, 705.672 frações imobiliárias, um VGV vendido de R$ 23,5 bilhões e um alto estoque de 50,2% de frações à venda.